从外部环境看,中美利差约70个基点,仍然处于较舒适区间,这降低了跟随美联储加息的紧迫性;而人民币汇率贬值预期走弱和外汇占款变动稳定,进一步降低了我国央行加息的必要性。此次不跟随加息也表明了中国央行呵护市场流动性、保持市场流动性合理稳定的态度。

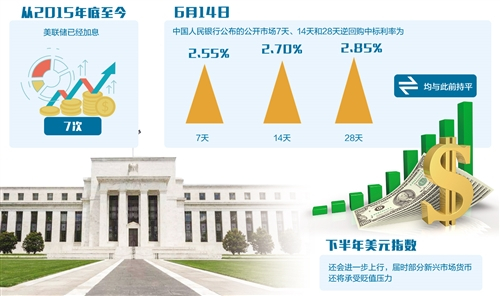

北京时间6月14日凌晨,美联储再度加息25个基点,这是美联储年内第二次加息,也在市场各方的预料之中。从2015年底至今,美联储已经加息7次。此次在加息同时释放出的“鹰派”信号更引发市场的广泛关注。接下来,美联储加息若加快步伐,对新兴市场将造成怎样的影响?美联储加息当日,我国央行“无动于衷”,此后可能如何应对?

美加息步伐或快于预期

“此次加息完全符合市场预期。”交通银行金融研究中心首席金融分析师鄂永健认为,此前市场就普遍预期此次会议加息几乎是“板上钉钉”,这主要是由于今年以来美国经济基本面持续向好,经济增长保持稳步复苏,劳动力市场表现尤为强劲,5月份非农失业率降至3.8%,为18年来新低,通胀也接近2%的目标。

多数美联储官员预计今年加息次数增加到4次,这超出了市场预期。“劳动力市场表现强劲是年内加息次数超预期提高的主要原因。”鄂永健进一步分析,目前美国失业率已经降至新低,在就业市场没有发生结构性变化的情况下,这意味着未来通胀可能加快。再考虑到美国减税政策逐步产生效果,以及可能实施基础设施建设计划,预计美国中长期通胀风险可能显著上升。

“加息作为常用的政策工具,有着明确的数量目标(温和通胀率)和完备的前瞻指引,能够将政策信号高效传递至市场。”工银国际首席经济学家程实表示,通过加息,美联储将使紧缩信号从短端利率传导向长端利率。在货币政策正常化的前期,尤其是在通胀加速上行的当下,效率高、不确定性小的加息无疑会首先受到美联储倚重。等到政策利率达到温和通胀率后,加息必要性降低,美联储才会转而加快缩表步伐。

在美联储加快加息步伐的同时,市场对欧央行宣布退出量化宽松的预期升温。市场预期,欧央行可能在年内终止量化宽松,并可能于2019年中期首次加息。

我货币政策保持独立性

6月14日,中国人民银行公布的公开市场7天、14天和28天逆回购中标利率分别为2.55%、2.70%和2.85%,均与此前持平。这表明我国“复制”了2017年6月份美联储加息后的操作,决定“不跟”。除此之外,2016年以来,美联储上调联邦基金目标利率当日,我国央行都上调了中期借贷便利(MLF)利率等予以跟进。

“这显示出我国货币政策聚焦国内矛盾,保持货币政策独立性。”中信固定收益首席分析师明明表示,我国加息与否需权衡考虑目前的内外部因素。当前,从外部环境看,中美利差约70个基点,仍然处于较舒适区间,这降低了跟随美联储加息的紧迫性;而人民币汇率贬值预期走弱和外汇占款变动稳定,进一步降低了我国央行加息的必要性。从内部环境来看,则主要考虑去杠杆与稳增长的平衡。随着金融去杠杆的持续深化推进,金融监管加码,商业银行表外非标业务大幅收缩,近期公布的社会融资规模增速下行,对实体经济融资构成一定压力。因此,明明认为,本次央行不跟随加息是权衡内外部因素后的结果,展现了货币政策主动性和灵活性。

我国央行“不跟”,还考虑到当前市场流动性的状况。鄂永健认为,当前,我国公开市场操作利率和市场利率仍存在差距,是否顺势上调仅有象征意义,对市场整体影响并不大。但此次不跟随上调也表明了呵护市场流动性、保持市场流动性合理稳定的态度。展望未来,鉴于近期社会融资额增速下降,预计货币政策会在稳健中性的总基调下,加大灵活调整、定向支持的力度,以应对可能发生的不确定性、控制融资成本过度上升。

有人认为,美联储加息之后,人民币汇率可能承压,这可能迫使货币政策出现调整。明明则表示,当前我国热钱波动明显减少,资本管制也尚未完全放开,人民币汇率双向波动明显增大,人民币汇率总体仍然较为平稳,不再是货币政策的最主要矛盾。

接下来,我国货币政策调整仍有空间。中国民生银行首席研究员温彬表示,从我国宏观经济背景来看,我国的货币政策有调控的空间。从二季度整体来看,外需比较平稳;内需方面,尽管投资有所回落,但房地产投资保持高位,对冲了基础设施建设投资回落的影响,包括工业增加值增长也超出市场预期,因此,二季度GDP增速或与一季度持平。但防范金融风险,控制杠杆率仍是重点。从后期操作来看,市场人士建议,为保持市场流动性合理稳定,考虑到目前仍然高企的MLF存量,接下来使用定向降准置换MLF的操作仍需要继续进行。

世界新兴市场继续承压

在美联储宣布加息后,中国香港金管局、沙特央行紧随其后,均宣布加息25个基点,以对冲当地货币面临的走低压力以及缓冲流动性趋紧的状况。

随着美联储加息节奏变化,新兴市场货币可能进一步承压。鄂永健认为,“鹰派”加息也是对美国经济基本面增长前景的确认,除非遭到不确定性因素显著冲击,否则短期来看美国经济相对欧元区、日本等其他国家增长更为强劲,美联储货币政策紧缩节奏相对其他央行也更快。

在此前美联储的加息节奏下,美国货币紧缩步伐就已经大幅超过新兴市场承受程度。近期,阿根廷等新兴市场爆发货币危机,印度、印尼两国央行也呼吁美联储放慢紧缩步伐。阿根廷央行在一周内接连3次加息,4月份从27.25%上调至30.25%,之后又分别于5月3日和4日上调至33.25%和40%,共上调1275个基点。土耳其里拉在年初开始下跌,截至目前,里拉今年总跌幅已超过20%。5月24日,土耳其央行紧急会议后,上调利率300个基点至16.5%,6月8日,土耳其再度超预期加息至17.75%。此外,巴西、印尼和墨西哥等国的金融市场同样震荡加剧。

温彬表示,对于新兴市场而言,贬值压力使得这些国家央行不得不提高利率来控制汇率。这些新兴市场国家,尤其是美元负债较高、贸易赤字较大的,最容易受到美联储加息影响。接下来,随着美联储加息步伐加快,美元负债较高的企业和国家债务成本会继续上升,温彬认为,叠加货币错配的因素,新兴市场债务风险可能更加突出。

鄂永健预计,下半年美元指数还会进一步上行,甚至可能再创阶段新高,届时部分新兴市场货币还将承受贬值压力。